发布日期:2025-05-24 20:16 点击次数:142

(转自:传媒产业大视点)

| 核心观点 |

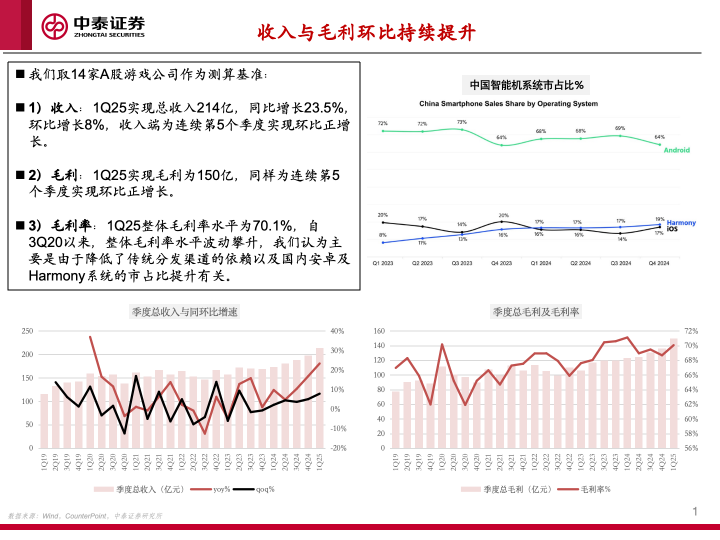

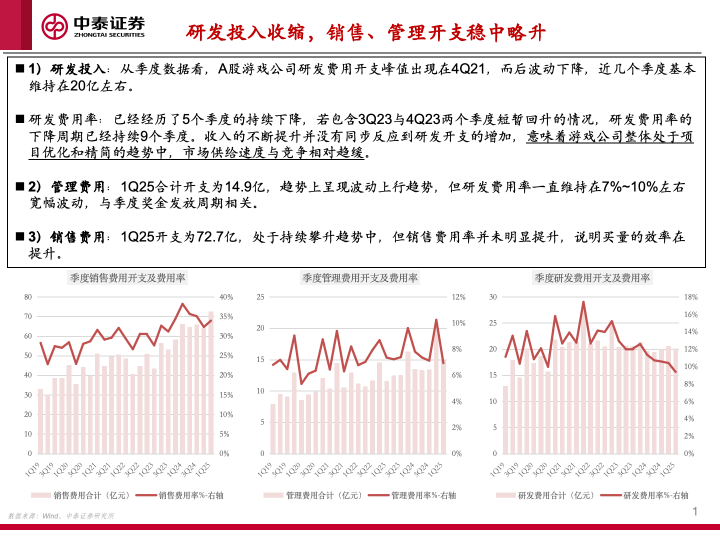

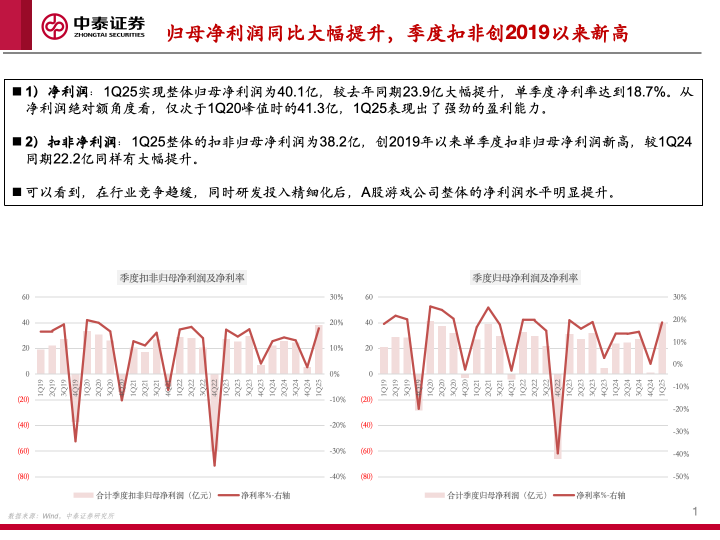

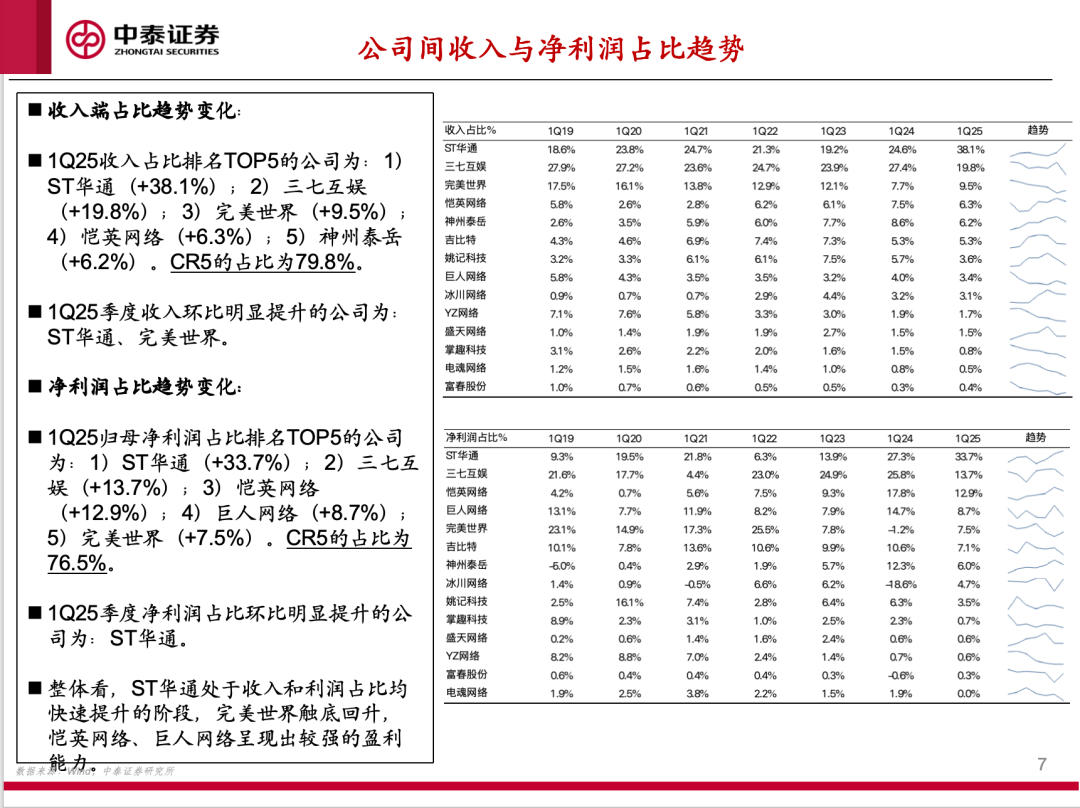

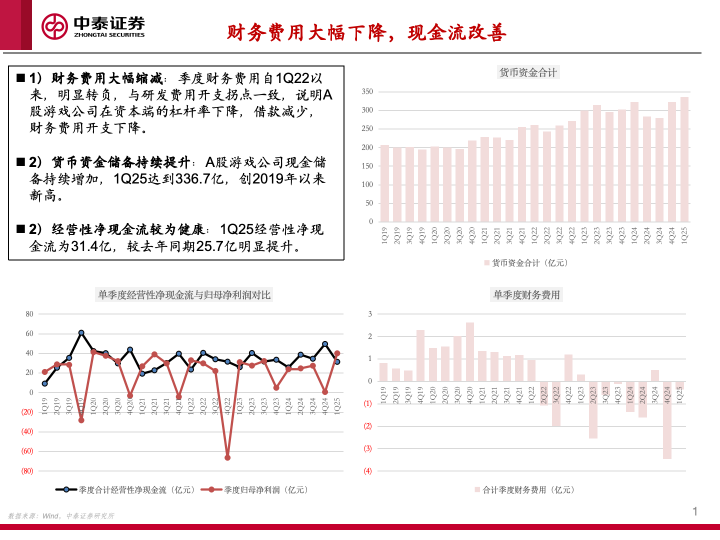

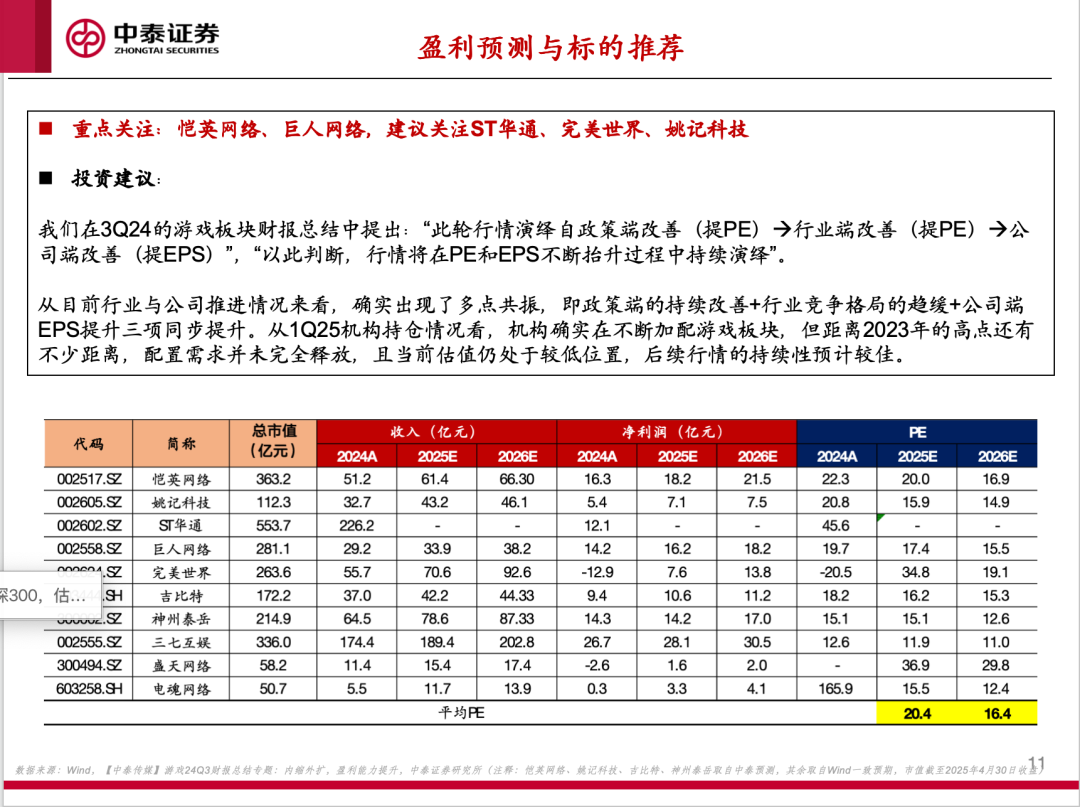

1Q25季报关键词:收入增,研发缩,现金充沛,盈利增强。(注:选取14家A股游戏公司) 1Q25收入与毛利持续攀升,行业盈利能力显著增强。1Q25合计总收入同比增长23.5%,环比增长8%,实现连续第5个季度环比正增长。1Q25归母净利润较去年同期大幅提升,扣非归母净利润创2019年以来新高。这表明在行业竞争趋缓及研发投入精细化后,A股游戏公司整体的净利润水平明显提升。 费用结构优化,研发投入精简。研发费用开支自4Q21峰值后波动下降,研发费用率已连续9个季度下降。这反映了游戏公司整体处于项目优化和精简趋势。管理费用波动上行但费用率稳定,销售费用持续攀升但费用率未明显提升,得益于买量效率提升。 财务费用大幅下降,现金流改善,资本结构健康。季度财务费用自1Q22以来明显转负,反映A股游戏公司在资本端的杠杆率下降、借款减少。货币资金储备持续提升,1Q25达到336.7亿,创2019年以来新高。经营性净现金流健康,1Q25较去年同期明显提升。 头部公司表现突出,带动板块增长。1Q25收入及净利润贡献主要集中在头部公司。ST华通处于收入和利润占比均快速提升的阶段,完美世界触底回升,恺英网络、巨人网络呈现出较强的盈利能力。 行业景气度持续回升,估值仍处于低位,配置需求未完全释放。当前政策持续改善、行业竞争格局趋缓、公司EPS提升形成多点共振。游戏板块涨幅跑赢沪深300,但PE-TTM估值仍处于自2022年以来的估值区间下沿,未有明显估值溢价。机构持仓自1Q25虽有增加,但距离2023年高点仍有距离,配置需求并未完全释放。 投资建议: 我们在2024Q3的游戏板块财报总结中提出:“此轮行情演绎自政策端改善(提PE)->行业端改善(提PE)->公司端改善(提EPS)”,“以此判断,行情将在PE和EPS不断抬升过程中持续演绎”。 从目前行业与公司推进情况来看,确实出现了多点共振,即政策端的持续改善+行业竞争格局的趋缓+公司端EPS提升三项同步提升。从1Q25机构持仓情况看,机构确实在不断加配游戏板块,但距离2023年的高点还有不少距离,配置需求并未完全释放,且当前估值仍处于较低位置,后续行情的持续性预计较佳。 重点关注:恺英网络、巨人网络,建议关注:ST华通、完美世界、姚记科技。 风险提示:产品延期上线风险;产品上线表现不及预期风险;行业政策及监管风险;预测假设与数据统计相关风险;研报使用信息更新不及时风险 |

|

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP